この度は当社ブログをご覧いただきありがとうございます。

今回はコンサルをしていく中で質問の多いアパレルの原価率について解説したいと思います。

アパレルの原価率の仕組みは実に奥が深いものです。

今回は、プロパー消化率、在庫、利益、さらには税金や実態バランスシートシートとの関連をご説明したいと思います。

尚、本ブログは3部構成となっていますが、購読の難易度と対象階層は次のようになっています。

第一部 初級編:「原価率とプロパー消化率」~利益を捻出する方法~

購読対象:現場レベルの店長、担当者など

第二部 中級編:「原価率と在庫」~利益とCFの注意点~

購読対象:エリアマネージャーなどの管理職、商品部などの仕入部門

第三部 上級編:「原価率と税金、実態バランスシートの関係」

購読対象:経営者、財務担当者などの経営層

これを機にアパレルの原価率についての正しい理解を得て頂ければ幸いです。

第一部 「原価率とプロパー消化率」~利益を捻出する方法~

ここでは現場レベルで原価率を抑える(粗利率を上げる)方法についてご説明いたします。

店舗運営において、売上予算は達成できているのに粗利率が落ちたという経験はあると思います。

特に昨今の物価高騰下ではこうした現象が起きやすくなります。

その際の対応策としてご理解して頂ければと思います。

まず最も簡単な原価率の計算式です。

まだこの段階では在庫についてはご説明しません。

売上 – 仕入原価 = 粗利(売上総利益)

仕入原価 / 売上高 = 原価率

ここは詳しい解説は割愛させて頂きます。

粗利は損益計算書では売上総利益と呼ばれますが同義と考えてください。

次にこの原価率を抑えて粗利率を上げる方法についてです。

アパレルの仕入は「掛率」で算出されます。

例えば上代10,000円の商品を5掛で仕入れると仕入原価は5,000円となります。

そうすると原価率は50%となります。

ここもこれ以上の解説は割愛させて頂きます。

原価率を抑え、粗利率を抑えるのはこの「掛率」の条件を変えることが考えられます。

しかし、これは仕入先との取引条件の交渉、仕入ロットなどが影響します。

そのため自社や現場でコントロールするのは難しいと言えます。

それでは現場レベルで粗利率を改善するためにはどうしたら良いのでしょうか。

それはプロパー消化率を上げることです。

プロパー消化率とは、ある期間において、定価(上代)で販売出来た額の割合です。

逆から言うとセールや値引きをしないで販売出来た額の割合です。

計算式は次のようになります。

一定期間に定価で販売出来た金額 / 一定期間の売上金額 = プロパー消化率

定価で販売することで、粗利率は上がりますので当然プロパー消化率が上がると粗利率が増えることになります。

簡単に実例を見てみましょう。一か月の状態が次のケースの場合どうなるでしょうか。

(上代10,000千円分を5掛で仕入れてプロ―パ消化率100%)

プロパー価格の売上高 10,000千円

————————————————————————————————–

仕入原価 5,000千円 (原価率50%)

—————————————————————————————————

粗利 5,000千円 (粗利率50%)

(上代10,000千円分を5掛で仕入れてプロ―パ消化率70% 残りを50%オフで販売)

プロパー価格の売上高 7,000千円

セール価格の売上高 1,500千円

売上合計 8,500千円

————————————————————————————————–

仕入原価 5,000千円 (原価率59%)

————————————————————————————————–

粗利 3,500千円 (粗利率41%)

こういうことになります。

これが店舗などの現場で粗利率が減少する大きな要因です。

それではプロパー消化率を上げるためにはどうしたら良いのでしょうか。

セールで売らなければならない状況とは、価格を下げないと売れないような提案をしているからだと言えます。

店頭での提案は、MD構成、VMD、接客、POPなどの販売促進策によって決まります。

それゆえ、こうしたアパレルの実務要素を上げて、価格を下げなくても売れる状態にしなくてはなりません。

逆に言えばこうした実務力を上げることで粗利率を上げることも出来ます。

そのため「アパレルの実務力=利益力」とも言えます。

当社でもこうした実務力を上げるための指導をしていますが、実際に粗利率が2~3%増加するケースは珍しくありません。

また会員アプリでのポイント付与、クーポン配布などの販売促進が増えていますが、これらも実質的には値引きと同じです。

これらの費用は損益計算書の販売管理費に計上されることが多いですが、最終利益への効果という面ではプロパー消化率を下げるのと同じです。

昨今では天候不良により、従来よりもプロパー消化率を維持するのが難しくなっています。

そのため、これまで以上にアパレルの実務力を上げ提案力を上げていく必要があります。

第二部:中級編:「原価率と在庫」~利益とCFの注意点~

次に、原価率と在庫、そして利益とCF(キャッシュフロー)について説明していきます。

ここの購読対象はエリアマネージャーなどの管理職、商品部などの仕入部門担当者を想定しています。

しかし実際にはここを理解していない経営者層も多く見受けられます。

この機会に是非ご理解頂ければと思います。

さて、先ほどは下記の計算式をご説明しましたが、実際はここに在庫の概念が入ります。

売上 – 仕入原価 = 粗利(売上総利益)

正確には次の計算式となり仕入原価が算出されます。

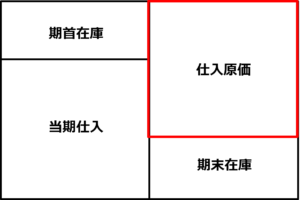

売上 - 仕入原価(当期仕入 + 期首在庫 ー 期末在庫)= 粗利(売上総利益)

当期の仕入原価は、前期に仕入したものを含みます。

逆に期末の在庫は来期の仕入原価となるので含まれません。

会計ではこのような考え方をします。

図式化すると次のようになります。

そしてこの計算式の重要なところは、「在庫が増えると利益が増える」という点です。

何とも不思議なロジックなのですが、会計上はこのようになります。

この点について、重要な2つの注意点があります。

以下、そこを説明いたします。

⑴利益が出ていると錯覚する

次の2つのケースを見てみたいと思います。

今度は年換算で計算しています。

ケース1は期首在庫と期末在庫が同額の場合。

ケース2は期末在庫が期首より3百万円増加している場合。

売上高、当期仕入は同一とします。

(ケース1:在庫の変動なし)

売上高 50,000千円

————————————————————————————————–

期首在庫 5,000千円

当期仕入 25,000千円

期末在庫 5,000千円

————————————————————————————————–

仕入原価 25,000千円

————————————————————————————————–

粗利 25,000千円

(ケース2:期末在庫が増加)

売上高 50,000千円

————————————————————————————————–

期首在庫 5,000千円

当期仕入 25,000千円

期末在庫 8,000千円

————————————————————————————————–

仕入原価 22,000千円

————————————————————————————————–

粗利 28,000千円

ケース2の方が粗利は増えていることになります。

粗利が増えることは良いことのように思えますが本当にそうでしょうか。

期末在庫の増加分は翌期にすぐ売れば問題ないと思うかもしれません。

しかし逆を言えば売れないから在庫として残っているわけです。

おそらく大部分の商品はセールで消化することになるでしょう。

そうするとどうなるでしょうか。

ここは第一部でご説明しました通りです。

翌期のプロパー消化率が下がることになります。

そうすると翌期の粗利率が悪化することになります。

当社でも実際にこうした現象を何度も見ています。

こうして単年度では利益が増えていると錯覚しますが翌期と合わせて考えるとそうはなりません。

これが1つ目の注意点です。

⑵CF(キャッシュフロー)を悪化させる

次にCFの観点から見てみたいと思います。

CFとは、現預金や資金繰りのことであります。

会社の決算書は損益計算書(PL)、貸借対照表(BS)、キャッシュフロー計算書(CF)の3つから構成されます。

キャッシュフロー計算書(CF)の観点からのお話です。

先ほどのケース1、ケース2をCFの側面から考察します。

キャッシュフロー計算書は現金流入を見るものです。

売上高はそのまま現金流入(+)となります。

仕入額はそのまま現金流出(-)となります。

在庫の増減は次のように計算されます。

在庫減少は、現金を増加させる(+)

在庫増加は、現金を減少させる(-)

キャッシュフロー計算書はこのように計算されます。

ここでも2つの事例を見てみたいと思います。

(ケース1:在庫の変動なし)

売上高 50,000千円(+)

————————————————————————————————–

期首在庫 5,000千円

当期仕入 25,000千円(-)

期末在庫 5,000千円(0)

仕入原価 25,000千円

————————————————————————————————–

粗利 25,000千円

————————————————————————————————–

現金流入 25,000千円

(ケース2:期末在庫が増加)

売上高 50,000千円(+)

————————————————————————————————–

期首在庫 5,000千円

当期仕入 25,000千円(-)

期末在庫 8,000千円(増加分が-)

————————————————————————————————–

仕入原価 22,000千円

————————————————————————————————–

粗利 28,000千円

————————————————————————————————–

現金流入 22,000千円

こうして見ると良く解ると思います。

ケース2では粗利が増えていますが現金流入が減少しています。

損益計算書(PL)で見ると良い状態に見えますが、キャッシュフロー計算書で見ると資金繰りは悪化しているということになります。

実際に在庫を増加させて利益は出ているように見えますが資金繰りを悪化させている会社様をよく見かけます。

こうならないためにも在庫管理と消化率管理は徹底すべきでしょう。

ここが2つ目の注意点となります。

第三部 上級編「原価率と税金・実態バランスシートの関係」

最後となりますが、原価率は税金にも関係してきます。

また実態バランスシート(BS)を通じて純資産に影響し、信用や銀行との取引にも影響を与えます。

そのため経営者、財務担当者などの経営層にご理解頂ければと思います。

詳しくは2点に分けてご説明をしていきます。

⑴原価率と税金の関係

原価率と税金がどのように関係あるのと思われるかもしれません。

これも先ほどの2つのケースを例にとると解りやすいと思います。

ここではさらに賃料、人件費などの販売管理費を加え当期利益を算出しています。

販売管理費の額は同一としています。

(ケース1:在庫の変動なし)

売上高 50,000千円(+)

————————————————————————————————–

期首在庫 5,000千円

当期仕入 25,000千円(-)

期末在庫 5,000千円(増減なし)

————————————————————————————————–

仕入原価 25,000千円

————————————————————————————————–

粗利 25,000千円

————————————————————————————————–

販売管理費 20,000千円(-)

————————————————————————————————–

当期利益 5,000千円

法人税 1,750千円(-)

税後利益 3,250千円

————————————————————————————————–

現金流入 3,250千円

(ケース2:期末在庫が増加)

売上高 50,000千円(+)

————————————————————————————————–

期首在庫 5,000千円

当期仕入 25,000千円(-)

期末在庫 8,000千円(増加分が-)

————————————————————————————————–

仕入原価 22,000千円

————————————————————————————————–

粗利 28,000千円

————————————————————————————————–

販売管理費 20,000千円(-)

————————————————————————————————–

当期利益 8,000千円

法人税 2,800千円(-)

税後利益 5,200千円

————————————————————————————————–

現金流入 ▲800千円

税金(法人税)の所得割部分は損益計算書(PL)によって算出されます。

当期利益の約35%が所得税となります。

ケース2では当期利益の額が大きくなるため、法人税額も大きくなります。

決算書の見た目としてはケース2の方が良く見えるかもしれません。

しかしキャッシュフロー計算書の現金流入から見た場合は最悪となります。

ケース1は法人税を払った後の現金流入は3.3百万円のプラスとなります。

ケース2は法人税を払った後の現金流入はマイナスとなります。

在庫が増えたことでCFが減少し、更に税金も上がり現金流出を加速させています。

これでは何のために商売をしているのか解らなくなってしまいます。

実際にこうしたケースも見たことがあります。

決算書の見た目を気にするあまり、在庫を増加させても利益を計上した方が良いと考える方もいるかもしれませんが逆効果です。

むしろ赤字になってもいいので期中に処理するか、減損処理をした方が良いでしょう。

赤字を計上したとしても翌期より繰越欠損金として租税対策にもなります。

CF的にはその方が良い効果を生みます。

また、こうした状態が続くと資金繰りは悪化していきます。

それを補填するために銀行借入が増えていきます。そうすると元本返済や支払利息負担で更に財務状況は悪化します。

決算対策は原価率(期末在庫)と合わせて考えるべきでしょう。

⑵原価率と実態バランスシート(BS)との関係

さらに原価率は期末在庫の実態評価によって実態バランスシート(BS)に影響を与えます。

貸借対照表(BS)には期末在庫が、流動資産の中に記載されます。

ここに記載される額は簿価(仕入価格)となります。

最悪簿価価格で処理できれば問題ありません。

しかし簿価価格で処理できなければ「含み損」という形となります。

アパレル在庫の場合、シーズンが経過すると極端に鮮度が落ち簿価(仕入価格)でも売れない場合も多々あります。

そのため、この「含み損」を実態修正した実態バランスシートを作成する場合があります。

不動産や有価証券の減損会計のようなものです。

この実態バランスシートは会社が作成するものではなく、M&Aの場合のデューデリジェンスや、銀行が自己査定のために行う場合があります。

当社が行うデューデリジェンスでは、在庫の購入年度や当該商品在庫の変動期間に応じて修正をかけていきます。

例えば、5年前に購入した商品在庫が10百万円あり、5年間残高の変動が無い場合、不良在庫として簿価の90%を修正したりします。

銀行が行う自己査定においても、融資先の在庫金額に修正を加える場合があります。

これらの実態修正において、バランスシート上は資産超過でも、修正後に実態債務超過状態となる会社もあります。

年商10億以上の会社となれば数億円の在庫がありますので、実態修正で債務超過となる会社もめずらしくありません。

そして実態債務超過となると貴社の信用状態が極めて悪化します。

銀行の債務者区分や格付けが下がり融資を受けにくくなります。

実態債務超過は債務者区分上の「破綻懸念先」に該当しますので融資を受けられなくなる可能性が高くなります。

利益も出ているし、バランスシートも資産超過なのに融資が受けられないといった場合、ここが影響している可能性もあります。

在庫計上は実態在庫の資産性を考え処理していかないといつの間にか債務超過ということにもなりかねません。

自社の正確な財務状態を把握するためにも留意した方がよいところとなります。

アパレル企業が銀行と良い関係を築くポイントはこちらもご参考頂ければと思います。

https://www.biz-renova.com/apparel_bank/

アパレルの原価率(まとめ)

以上、アパレル在庫の原価率についてご説明してきました。

現場、管理職、経営層など各階層により捉え方は違いますが、利益とCFを残すためには正しい理解が必要です。

今回のブログが貴社のアパレル経営のお役に立てれば幸いです。

\現在無料相談を実施中/

株式会社事業リノベーションでは、アパレル専門経営コンサルタントがアパレルやファッションビジネスの様々な課題解決にあたります。

アパレルの組織、ヒト、感性に課題を感じている経営者様、ご担当者様、ぜひ一度ご相談ください。